炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

出品:新浪财经上市公司研究院

作者:浪头饮食/ 郝显

两连降之后,顺鑫农业的白酒业务规模已经降至68.23亿元。

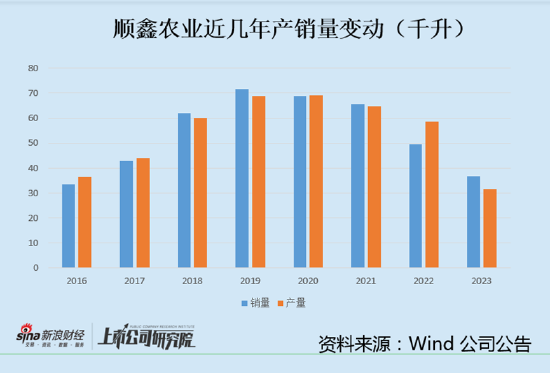

2023年公司白酒产量相比2020年减少了54%,白酒销量减少了49%,其中核心单品白牛二销量下滑了41%。

对于顺鑫农业来说,优势市场——低端光瓶酒市场在失守,产品升级则面临瓶颈,近几年高线光瓶酒产品销售也无法突破。在剥离地产后,顺鑫农业能否迎来业绩拐点还很难说。

营收三连降 三年时间白酒销量腰斩

2023年,顺鑫农业实现营收105.93亿元,同比减少9.3%。经过持续三年的下滑,目前营收规模已经低于2016年。

在剥离房地产业务后,顺鑫农业主营业务只剩白酒和猪肉。2023年白酒业务营收同比减少15.86%。顺鑫农业白酒业务收入从2019年开始下滑,2019年最高时达到102.89亿元,到2023年已经减少至68.23亿元,降到了2017年的水平。

从产销量来看,2023年顺鑫农业的白酒产量减少46.4%,销量减少26.03%。相比2020年左右的高点,目前白酒销量已经减少了49%,产量减少了54%。

具体来看,顺鑫农业核心市场——出厂价10元以下市场在失守。顺鑫农业是20元以下价格带光瓶酒市场的龙头,其核心单品42度白牛二终端售价在15元左右,出厂价在10元以下,销量一度占到公司白酒总销量的60%左右。

2020年低端酒(出厂价10元以下产品,以白牛二为主)收入一度达到76.32亿元,2023年降至47.33亿元,下滑了38%。期间白牛二销量足足下滑了41%。

白牛二的下滑有多方面因素,首先,光瓶酒市场本身面临消费升级,消费者有从低线光瓶酒转向高线光瓶酒的需求。而高线光瓶酒市场竞争激烈,全国化名酒的低端产品均在布局这一市场,和牛栏山同属清香型的玻汾这几年不断攻城略地,2022年销售额已经突破60亿元。玻汾主打的正是50元-100元之间的高线光瓶酒市场。在高线光瓶酒领域,除了玻汾,还有五粮液的尖庄、泸州老窖的黑盖等重量级玩家。对于顺鑫农业来说,向上升级面临激烈的竞争。

其次,2022年6月份,国家市场监管总局发布的白酒新国标进一步加速了低端光瓶酒市场的洗牌。按照白酒新国标,顺鑫农业核心产品白牛二将被划归到“调香白酒”中,这会进一步削弱白牛二的竞争力。

其实,顺鑫农业也在进行产品升级方面的布局。为了应对新国标的冲击,牛栏山推出了纯粮固态发酵的“金标陈酿”,价格在40元左右,原本预期用4年时间,将金标陈酿打造成为“中国白酒30-40元价格带纯粮光瓶酒第一大单品”。此外,公司还在大力推广“珍牛”, 培育“百年”及“经典”系列。

从收入来看,2023年高端酒(出厂50元以上)收入为9.78亿元,相比2020年减少3.46%;中档酒(出厂价10元-50元)收入11.12亿元,比2020年减少近28%。

2023年顺鑫农业中档酒收入减少18.09%;高档酒增长45%,主要原因是2022年出现大幅下滑,去年收入大增后仍未回到2021年的水平。产品升级效果并不理想。

在低档酒失守,产品升级推进不顺利的情况下,顺鑫农业何时会迎来拐点并不好说。

一边提价、一边加大促销 另一边销量大幅下滑

事实上,随着营收的持续下滑,顺鑫农业的财务指标也在“走下坡路”。

近两年公司合同负债在大幅减少,2020年一度高达50.88亿元,2023年降至21.98亿元,减少了57%。同期白酒收入减少了33%,合同负债降幅远高于白酒收入降幅。

合同负债是经销商预先打给白酒公司的货款,是反应白酒公司经营状况的重要指标。合同负债减少,说明经销商打款意愿下降,一定程度可以反映终端动销情况。

另一方面,近几年顺鑫农业费用率在不断攀升,2021年销售费用率为5.83%,2023年已经升至11.38%,同期管理费用则从6.04%升至8.37%。顺鑫农业毛利率本来就比较低,飙升的费用率极大蚕食了公司的净利润。

销售费用中促销费2023年同比增长了36%,占比达到48%,在销售下滑的同时,公司在大力度打折促销,这不得不让人质疑顺鑫农业的收入质量。

与此同时,公司还在不断涨价。2023年1月,顺鑫农业对旗下5款牛栏山陈酿产品进行提价。今年1月,顺鑫农业再次对包括白牛二在内的多款产品进行提价。

产品升级是顺鑫农业目前的战略重点,2022年以来,顺鑫农业白酒毛利率确实在大幅提升,但是一边提价、一边加大促销力度,另一边销量大幅下滑,这样的“产品升级”具有持续性吗?

“鸡肋”的猪肉业务一季度仍在亏损

从2022年到2023年,顺鑫农业连亏两年,亏损原因主要是房地产业务及猪肉业务计提资产减值准备。

2023年底顺鑫农业发布公告,正式剥离地产业务。今年一季度在营收减少0.75%的情况下,净利润增长37.42%,公司披露称,一季度白酒业务营收及净利润均有增长,猪肉板块则同比减亏,同时地产业务影响消除。

一季度顺鑫农业整体净利率达到11.14%,超过历史最高值,剥离地产业务的影响开始显现。

不过猪肉业务仍是上市公司体系内的“风险因素”,根据浙商证券研报数据,2023年顺鑫农业猪肉业务收入为25.98亿元,贡献了27%的收入。从利润贡献角度来看,猪肉业务比较“鸡肋”,贡献的利润有限,同时还要受到猪价影响,具有很强的周期属性。

顺鑫农业的猪肉业务包括屠宰和养殖,其中屠宰占比92%,养殖占8%。养殖板块收入规模小,利润影响有限。屠宰则是低毛利业务,前几年毛利率一直在3%左右。

屠宰业务还会带来大量库存,当猪价下跌时,出库销售价格有可能低于入库价,带来亏损和减值。2023年顺鑫农业计提1.73亿元的资产减值损失,其中就包括存货、固定资产及生产性生物资产减值损失。

2023年业绩预告称,“其他业务受市场环境变化及行业周期性的影响,产品销售价格持续低迷,报告期内亏损较大”,指的就是猪肉业务。根据浙商证券研报,屠宰业务2023年毛利润为-1.46亿元,今年一季度猪肉业务仍在亏损。

在剥离地产业务后,具有较强周期属性的猪肉就成了影响顺鑫农业净利润的重要因素。

股市回暖,抄底炒股先开户!智能定投、条件单、个股雷达……送给你>>

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:公司观察天津星南科技有限公司